ریسک مالی

به طور خلاصه، ریسک مالی خطر از دست دادن پول یا دارایی های ارزشمند است. در زمینه بازارهای مالی، ممکن است ریسک را به عنوان مقدار پولی که فرد هنگام معامله یا سرمایه گذاری از دست می دهد تعریف کنیم. بنابراین، خطر ضرر واقعی نیست، بلکه چیزی است که میتوان در نهایت از دست داد. به عبارت دیگر، بسیاری از خدمات یا معاملات مالی دارای ریسک ذاتی ضرر هستند و این همان چیزی است که ما به آن ریسک مالی می گوییم. به طور کلی، این مفهوم ممکن است برای طیف وسیعی از سناریوها، مانند بازارهای مالی، مدیریت بازرگانی و نهادهای حاکم اعمال شود. فرآیند ارزیابی و مقابله با ریسک های مالی اغلب به عنوان مدیریت ریسک شناخته می شود. اما، قبل از پرداختن به مدیریت ریسک، داشتن دانش اولیه از ریسک مالی و انواع مختلف آن مهم است. روش های مختلفی برای طبقه بندی و تعریف ریسک های مالی وجود دارد. نمونه های قابل توجه شامل ریسک سرمایه گذاری، ریسک عملیاتی، ریسک انطباق و ریسک سیستمی است.

انواع ریسک مالی

همانطور که گفته شد، روشهای مختلفی برای طبقهبندی ریسکهای مالی وجود دارد و تعاریف آنها ممکن است بسته به زمینه متفاوت باشد. این مقاله مروری کوتاه بر ریسکهای سرمایهگذاری، عملیاتی، انطباق و ریسکهای سیستمی دارد.

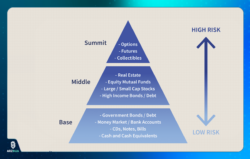

ریسک سرمایه گذاری

همانطور که از نام آن پیداست، ریسک های سرمایه گذاری آنهایی هستند که به سرمایه گذاری و فعالیت های تجاری مربوط می شوند. انواع مختلفی از ریسکهای سرمایهگذاری وجود دارد، اما بیشتر آنها به نوسان قیمتهای بازار مربوط میشوند. میتوان ریسک های بازار، نقدینگی و اعتباری را به عنوان بخشی از گروه ریسک سرمایه گذاری در نظر گرفت.

ریسک بازار

ریسک بازار ریسک مرتبط با نوسان قیمت یک دارایی است. به عنوان مثال، اگر آلیس بیت کوین بخرد، در معرض ریسک بازار قرار می گیرد زیرا نوسان ممکن است باعث کاهش قیمت شود. مدیریت ریسک بازار با در نظر گرفتن میزان ضرر آلیس شروع می شود اگر قیمت بیت کوین برخلاف موقعیت های او حرکت کند. گام بعدی ایجاد یک استراتژی است که مشخص می کند آلیس چگونه باید در پاسخ به حرکات بازار عمل کند. به طور معمول، سرمایه گذاران با ریسک های مستقیم و غیرمستقیم بازار مواجه هستند. ریسک مستقیم بازار به ضرری مربوط می شود که ممکن است معامله گر از تغییر نامطلوب قیمت یک دارایی تجربه کند. مثال قبلی یک ریسک بازار مستقیم را نشان می دهد (آلیس بیت کوین را قبل از کاهش قیمت خریداری کرد). از سوی دیگر، ریسک غیرمستقیم بازار به داراییای مربوط میشود که ریسک ثانویه یا فرعی دارد (یعنی کمتر مشهود است). در بازارهای سهام، ریسک نرخ بهره اغلب به طور غیرمستقیم بر قیمت سهام تاثیر می گذارد که آن را به یک ریسک غیرمستقیم تبدیل می کند.

به عنوان مثال، اگر باب سهام یک شرکت را بخرد، دارایی های او ممکن است به طور غیرمستقیم تحت تاثیر نوسان نرخ های بهره باشد. این شرکت به دلیل افزایش نرخ بهره، رشد یا سودآور ماندن را دشوارتر خواهد یافت. به غیر از آن، نرخ های بالاتر، سرمایه گذاران دیگر را تشویق می کند تا سهام خود را بفروشند. آنها اغلب این کار را برای استفاده از پول برای پرداخت بدهی های خود انجام می دهند، که اکنون نگهداری آنها پرهزینه تر است. البته شایان ذکر است که نرخ بهره به طور مستقیم یا غیرمستقیم بر بازارهای مالی تأثیر می گذارد. در حالی که نرخ ها به طور غیرمستقیم بر قیمت سهام تأثیر می گذارند، تأثیر مستقیمی بر اوراق قرضه و سایر اوراق بهادار با درآمد ثابت دارند. بنابراین، بسته به دارایی، ریسک نرخ بهره ممکن است یک ریسک مستقیم یا غیرمستقیم در نظر گرفته شود.

ریسک نقدینگی

ریسک نقدینگی ریسک ناتوانی سرمایه گذاران و معامله گران برای خرید یا فروش سریع یک دارایی خاص بدون تغییر شدید قیمت آن است. به عنوان مثال، تصور کنید که آلیس 1000 واحد از یک ارز دیجیتال را به قیمت هر کدام 10 دلار خریداری کرده است. بیایید فرض کنیم قیمت پس از چند ماه ثابت می ماند و ارز دیجیتال هنوز در حدود 10 دلار معامله می شود. در یک بازار پر حجم و با نقدینگی بالا، آلیس می تواند به سرعت داراییهای 10000 دلاری خود را بفروشد زیرا خریداران به اندازه کافی مایل به پرداخت 10 دلار برای هر واحد هستند. اما، اگر بازار نقدینگی نداشته باشد، تنها تعداد کمی از خریداران حاضر به پرداخت 10 دلار برای هر واحد هستند. بنابراین، آلیس احتمالاً باید تعدادی از سکه های خود را به قیمت بسیار کمتری بفروشد.

ریسک اعتباری

ریسک اعتباری خطر از دست دادن پول وام دهنده به دلیل نکول طرف مقابل است. به عنوان مثال، اگر باب از آلیس پول قرض کند، با ریسک اعتباری مواجه است. به عبارت دیگر، این احتمال وجود دارد که باب به آلیس پرداخت نکند و این احتمال همان چیزی است که ما به آن ریسک اعتباری می گوییم. اگر باب وام را بازپرداخت نکند، آلیس پول را از دست میدهد. از منظری گسترده تر، اگر ریسک اعتباری یک کشور به سطوح غیر منطقی گسترش یابد، ممکن است یک بحران اقتصادی رخ دهد. بدترین بحران مالی 90 سال گذشته تا حدی به دلیل گسترش ریسک اعتباری جهانی رخ داد. در آن زمان، بانک های ایالات متحده میلیون ها تراکنش جبرانی با صدها طرف مقابل داشتند. هنگامی که Lehman Brothers نکول کرد، ریسک اعتباری به سرعت در سراسر جهان گسترش یافت و یک بحران مالی ایجاد کرد که منجر به رکود بزرگ شد.

ریسک عملیاتی

ریسک عملیاتی خطر زیان مالی ناشی از شکست در فرآیندها، سیستم ها یا رویه های داخلی است. این شکستها اغلب ناشی از اشتباهات تصادفی انسانی یا فعالیتهای متقلبانه عمدی است. برای کاهش ریسک های عملیاتی، هر شرکتی باید ممیزی های امنیتی دوره ای را همراه با اتخاذ رویه های قوی و مدیریت داخلی موثر انجام دهد. حوادث متعددی از کارمندانی که مدیریت ضعیفی داشتند و موفق به انجام معاملات غیرمجاز با وجوه شرکت خود شدند، وجود داشت. این نوع فعالیت اغلب به عنوان تجارت سرکش شناخته می شود و باعث خسارات مالی زیادی در سراسر جهان به ویژه در صنعت بانکداری می شود. خرابی های عملیاتی نیز ممکن است ناشی از رویدادهای خارجی باشد که به طور غیرمستقیم بر عملکرد یک شرکت تأثیر می گذارد، مانند زلزله، رعد و برق و سایر بلایای طبیعی.

ریسک انطباق

ریسک انطباق مربوط به زیان هایی است که ممکن است زمانی ایجاد شود که یک شرکت یا موسسه از قوانین و مقررات حوزه قضایی مربوطه خود پیروی نکند. برای جلوگیری از چنین خطراتی، بسیاری از شرکت ها رویه های خاصی مانند مبارزه با پول شویی (AML) و مشتری خود را بشناسید (KYC) اتخاذ می کنند. اگر ارائهدهنده خدمات یا شرکتی نتواند مطابقت داشته باشد، ممکن است تعطیل شوند یا با مجازاتهای جدی مواجه شوند. بسیاری از شرکتهای سرمایهگذاری و بانکها به دلیل عدم رعایت قوانین (مانند فعالیت بدون مجوز معتبر) با شکایتها و تحریم مواجه شدهاند. تجارت داخلی و فساد نیز نمونه های رایج خطرات انطباق هستند.

ریسک سیستمی

ریسک سیستمی به احتمال وقوع یک رویداد خاص که باعث ایجاد یک اثر نامطلوب در یک بازار یا صنعت خاص می شود، مربوط می شود. به عنوان مثال، سقوط Lehman Brothers در سال 2008 باعث ایجاد یک بحران مالی جدی در ایالات متحده شد که در نهایت بسیاری از کشورهای دیگر را تحت تأثیر قرار داد. ریسکهای سیستمی توسط همبستگی قوی بین شرکتهایی که بخشی از همان صنعت هستند مشهود است. اگر شرکت Lehman Brothers تا این حد عمیقاً با کل سیستم مالی آمریکا درگیر نبود، ورشکستگی آن تأثیر بسیار کمتری داشت. یک راه آسان برای به خاطر سپردن مفهوم ریسک سیستمی این است که یک اثر دومینویی را تصور کنید، جایی که یک قطعه ابتدا می افتد و باعث سقوط سایر قطعات می شود. شایان ذکر است، صنعت فلزات گرانبها پس از بحران مالی 2008 رشد قابل توجهی را تجربه کرد. بنابراین، تنوع بخشی یکی از راه های کاهش ریسک سیستمی است.

مقایسه ریسک سیستماتیک و ریسک سیستمی

ریسک سیستمی را نباید با ریسک سیستماتیک اشتباه گرفت. تعریف ریسک سیستماتیک سخت تر است و به طیف وسیع تری از ریسک ها اشاره دارد (نه تنها مالی). ریسکهای سیستماتیک میتوانند به تعدادی از عوامل اقتصادی و اجتماعی-سیاسی مانند تورم، نرخ بهره، جنگها، بلایای طبیعی و تغییرات عمده سیاستهای دولتی مرتبط باشند. اساساً، ریسک سیستماتیک به رویدادهایی مربوط می شود که یک کشور یا جامعه را در زمینه های مختلف تحت تأثیر قرار می دهد. این ممکن است شامل صنایع کشاورزی، ساخت و ساز، معدن، تولید، مالی و غیره باشد. بنابراین در حالی که ریسک سیستمی را می توان با ترکیب دارایی های کم همبسته کاهش داد، ریسک سیستماتیک را نمی توان با تنوع سبدها کاهش داد.

جمع بندی

در اینجا ما برخی از انواع مختلف ریسک مالی، از جمله ریسک های سرمایه گذاری، عملیاتی، انطباق، و ریسک های سیستمی را مورد بحث قرار دادیم. در گروه ریسک سرمایه گذاری، مفاهیم ریسک بازار، ریسک نقدینگی و ریسک اعتباری را ارائه کردیم. هنگامی که صحبت از بازارهای مالی می شود، اجتناب از خطرات به طور کامل عملاً غیرممکن است. بهترین کاری که یک معامله گر یا سرمایه گذار می تواند انجام دهد این است که این ریسک ها را به نحوی کاهش دهد یا کنترل کند. بنابراین، درک برخی از انواع اصلی ریسک مالی اولین گام خوب برای ایجاد یک استراتژی مدیریت ریسک موثر است.