میانگین متحرک چیست؟

میانگین متحرک یک شاخص است که معمولاً در تحلیل تکنیکال استفاده می شود و با یک تابع قیمت دائماً به روز می شود. درک واضح میانگین متحرک یا (MA) Moving Average برای درک بهتر الگوی تقاطع طلایی و تقاطع مرگ بسیار مهم است. به طور کلی، میانگین متحرک برای تعیین جهت روند یک دارایی یا شناسایی سطوح حمایت و مقاومت آن محاسبه می شود.

میانگین متحرک یک شاخص تکنیکال است که به میانگین قیمت یک دارایی خاص در یک دوره تعریف شده اشاره دارد. میانگین متحرک نشان می دهد که آیا دارایی در جهت صعودی (مثبت) حرکت می کند یا در جهت نزولی (منفی) حرکت می کند.

میانگین متحرک سیگنال های مفیدی را هنگام معامله نمودارهای ارزهای دیجیتال ارائه می دهد. همچنین می توان آنها را برای تایم فریم های مختلف مانند دوره های 10، 20، 50، 100 یا 200 روزه تنظیم کرد. چنین دوره هایی روندهای بازار را برجسته می کنند و آنها را به راحتی قابل شناسایی می کند.

معامله گران همچنین از انواع مختلف میانگین متحرک استفاده می کنند. اولین مورد میانگین متحرک ساده (SMA) است که میانگین قیمت دارایی را در یک دوره معین تقسیم بر تعداد کل دوره ها می گیرد.

دیگری میانگین متحرک وزنی است که همانطور که از نام آن مشخص است وزن بیشتری به قیمت های اخیر اختصاص می دهد. این باعث می شود که ارزش بیشتر منعکس کننده تغییرات اخیر در بازار باشد. از سوی دیگر، میانگین متحرک نمایی، در حالی که وزن بیشتری را به قیمتهای اخیر نسبت میدهد.

میانگینهای متحرک که «شاخصهای با تاخیر» نیز نامیده میشوند، بر اساس قیمتهای گذشته عمل میکنند. معامله گران از میانگین متحرک به عنوان سیگنال برای راهنمایی آنها در خرید و فروش دارایی استفاده می کنند و دوره های 50 روزه و 200 روزه بیشترین کاربرد را در میان معامله گران ارزهای دیجیتال دارند.

تقاطع طلایی چیست؟

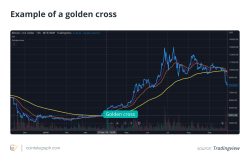

الگوی تقاطع طلایی زمانی اتفاق میافتد که یک میانگین متحرک کوتاهمدت، یک میانگین متحرک اصلی و بلندمدت را به سمت بالا قطع می کند. تقاطع طلایی حاکی از افزایش قیمت و چرخش صعودی در بازار است. میانگین متحرک کوتاه مدت بسیار سریعتر از میانگین متحرک بلندمدت به سمت بالا حرکت می کند تا زمانی که شرایط بازار آنها را مجبور به عبور از همدیگر کند. از نظر میانگینهای متحرک ساده، تقاطع طلایی زمانی رخ میدهند که SMA 50 روزه از SMA 200 روزه عبور کند که نشاندهنده یک روند صعودی قطعی است.

تشکیل تقاطع طلایی معمولاً دارای سه مرحله است. هنگامی که فروش تمام می شود، معمولاً پایان یک روند نزولی و در نتیجه آغاز یک تقاطع طلایی است. مرحله بعدی زمانی است که میانگین متحرک کوتاه مدت از میانگین متحرک بلند مدت عبور می کند. مرحله سوم بعد از این مرحله بلافاصله با ادامه روند صعودی مشخص میشود که معمولاً منجر به قیمتهای بالاتر میشود.

هیچ دو تقاطع طلایی یکسان نیستند، اما این سه مرحله معمولاً رویدادهای متمایزی هستند که وقوع یک تقاطع طلایی را نشان می دهند. بیایید هر مرحله را با جزئیات بیشتری بررسی کنیم.

در مرحله اول، خریداران در حال کنترل روند نزولی هستند. ضعف کوتاه مدت در میانگین متحرک 50 روزه، نشانه آغاز یک تقاطع طلایی است. این به این دلیل است که تریدرهای دارای موقعیت فروش کم کم جای خود را به تریدرهای دارای موقعیت خرید میدهند و فشار فروش کاهش مییابد.

یک سطح صاف در نمودار رخ می دهد و خریداران در تلاش برای به دست آوردن کنترل، قیمت ها را بالاتر می برند. مومنتوم قیمت به تدریج میانگین متحرک 50 روزه را از میانگین متحرک 200 روزه عبور می دهد. وقتی میانگین متحرک 50 روزه از میانگین متحرک 200 روزه فراتر می رود، معامله گران معمولاً برای تعیین اینکه آیا یک روند صعودی رخ می دهد یا فقط یک تله خرسی است، در حالت آماده باش هستند.

مرحله آخر زمانی اتفاق می افتد که میانگین متحرک 50 روزه به بالا رفتن ادامه می دهد و حرکت صعودی آن را به وضوح نشان می دهد. این نیز معمولاً منجر به خرید بیش از حد می شود، البته فقط در تایم فریم کوتاه.

تقاطع مرگ چیست؟

در مقایسه با تقاطع طلایی، تقاطع مرگ شامل یک تقاطع میانگین های متحرک منفی است. این الگو یک رکود قطعی برای بازار تلقی می شود و معمولاً زمانی رخ می دهد که میانگین متحرک کوتاه مدت روند نزولی داشته باشد و میانگین متحرک بلندمدت را به مت پایین بشکند.

به عبارت سادهتر، دقیقا برعکس تقاطع طلایی است. تقاطع مرگ معمولاً به عنوان یک سیگنال نزولی خوانده می شود. میانگین متحرک 50 روزه معمولاً از زیر میانگین متحرک 200 روزه عبور می کند که نشان دهنده یک روند نزولی است.

تقاطع مرگ نیز دارای سه مرحله است. اولین مورد در طول یک روند صعودی زمانی رخ می دهد که میانگین متحرک کوتاه مدت هنوز بالاتر از میانگین متحرک بلند مدت است. فاز دوم با یک چرخش در بازار مشخص می شود، که طی آن میانگین متحرک کوتاه مدت از زیر میانگین متحرک بلندمدت عبور می کند. این حرکت باعث بوجود آمدن یک حرکت نزولی می شود زیرا میانگین متحرک کوتاه مدت به حرکت رو به پایین ادامه می دهد و زیر میانگین متحرک بلند مدت باقی می ماند.

مانند تقاطع های طلایی، هیچ دو تقاطع مرگی یکسان نیستند، اما شاخص های خاصی نشان دهنده وقوع آنها هستند. در اینجا به هر مرحله از تقاطع مرگ با جزئیات بیشتری نگاه می کنیم. مرحله اول تقاطع مرگ معمولاً با یک دارایی در یک روند صعودی مشخص می شود. به دنبال آن یک میانگین متحرک 50 روزه تضعیف می شود. از آنجایی که قیمت ها پس از رسیدن به اوج شروع به کاهش می کنند، میانگین متحرک کوتاه مدت از میانگین متحرک بلندمدت فاصله می گیرد.

مرحله دوم، عبور میانگین متحرک 50 از میانگین متحرک 200 روزه به سمت پایین است. این یک نکته کلیدی است، زیرا نشان می دهد که قیمت یک دارایی ممکن است وارد روند نزولی شده باشد. با ادامه کاهش قیمت ها، واگرایی بین دو میانگین متحرک بارزتر می شود. تقاطع مرگ در این مرحله با وضوح بیشتری شروع به شکل گیری می کند.

مرحله نهایی با ادامه روند نزولی میانگین متحرک 50 روزه مشخص می شود و زیر میانگین متحرک 200 روزه باقی می ماند. این نشان می دهد که یک روند نزولی واقعا در جریان است. تقاطع مرگ معمولاً منجر به فشار فروش بیشتر می شود زیرا معامله گران موقعیت های خود را با پیش بینی کاهش بیشتر قیمت نقد می کنند.

با این حال، اگر روند نزولی ادامه پیدا نکند، می تواند به معنای یک حرکت کوتاه مدت و بازگشت سریع قیمت ها باشد، در این صورت، تقاطع مرگ به عنوان یک سیگنال نادرست در نظر گرفته می شود.

تفاوت بین تقاطع طلایی و تقاطع مرگ چیست؟

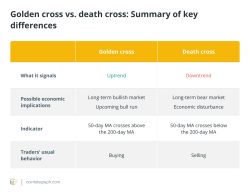

تفاوت اصلی بین تقاطع طلایی و تقاطع مرگ این است که اولی یک روند صعودی را نشان می دهد در حالی که دومی یک روند نزولی را نشان می دهد.

همانطور که گفته شد، از نظر اینکه چگونه در نمودار ظاهر می شوند و چه سیگنالی دارند، این دو اساساً متضاد هستند. از آنجایی که میانگینهای متحرک اندیکاتورهای باتاخیری هستند، هر دو تلاقی فقط برای تأیید وقوع یک روند معکوس هستند، نه پیش بینی آن. به این ترتیب، آنها باید همراه با سایر شاخص های تکنیکال برای درک بهتر شرایط بازار استفاده شوند.

تقاطع طلایی و تقاطع مرگ معمولاً با حجم معاملات بالا تأیید می شوند. سایر شاخص های تکنیکال که ممکن است تحلیلگران به آن نگاه کنند، شاخص مکدی (MACD) و شاخص قدرت نسبی (RSI) است.

تقاطعهای مرگ معمولاً نشانه آغاز یک بازار نزولی بلندمدت، نه فقط در ارزهای دیجیتال، بلکه در کل بازارهای سهام است. تقاطع مرگ نشان دهنده ورود بحران های اقتصادی بزرگ در گذشته بوده است، مانند سقوط دوشنبه سیاه بورس در سال 1929 و بحران مالی سال 2008.

گفته می شود، تقاطعهای مرگ نیز ممکن است سیگنال های نادرست بدهند و 100٪ دقیق نیستند. به عنوان مثال، مواردی از بهبود بازارها پس از تقاطع مرگ وجود داشته است.

از سوی دیگر، تقاطع های طلایی ورود بازار به یک روند صعودی بلندمدت را نشان می دهد. اما، علیرغم توانایی پیشبینی ظاهری آن در پیشبینی روندهای صعودی عظیم قبلی، تقاطعهای طلایی ممکن است سیگنالهای نادرستی نیز تولید کنند.

معامله گران چگونه می توانند از تقاطع طلایی و مرگ در استراتژی های معاملاتی خود استفاده کنند؟

معامله گران معمولاً هنگام تقاطع طلایی خرید می کنند و در هنگام تقاطع مرگ می فروشند.

معامله گران مختلف رویکردهای متفاوتی برای سیگنال های متقاطع خواهند داشت. برخی از معامله گران ممکن است قبل از ورود یا خروج از معامله منتظر یک تقاطع طلایی یا مرگ تایید شده باشند. برخی دیگر ممکن است از تقاطع ها به عنوان سیگنال های تایید در ارتباط با سایر شاخص های تکنیکال استفاده کنند.

با این حال، به طور کلی، تقاطع طلایی و مرگ را می توان به عنوان سیگنال تغییر روند استفاده کرد. اگر یک معامله گر ببیند که یک تقاطع طلایی شکل می گیرد، ممکن است یک دارایی را با پیش بینی افزایش قیمت ها خریداری کند. به طور مشابه، اگر یک معامله گر ببیند که یک تقاطع مرگ درحال شکل گیری است، ممکن است آکن دارایی را بفروشد.

البته، همیشه مهم است که هنگام معامله سیگنال های متقاطع احتیاط کنید، زیرا دنبال کردن کورکورانه آنها ممکن است منجر به ضرر شود. همانطور که گفته شد، سیگنال های نادرست رخ می دهد و مهم است که هر سیگنال متقاطع را قبل از بازکردن معاملات با سایر شاخص های تکنیکال تأیید کنید.

معامله گران باتجربه همچنین می دانند که به تصویر بزرگتر بازار نگاه کنند و چندین استراتژی را در نظر بگیرند. به عنوان مثال، یک تقاطع طلایی ممکن است در یک بازه زمانی ساعتی اتفاق بیفتد، اما بزرگنمایی برای مشاهده بازه زمانی روزانه یا هفتگی ممکن است نشان دهد که تقاطع مرگ واقعاً در حال بازی دادن شما است. حجم معاملات همچنین فاکتور مهمی است که هنگام معامله سیگنال های متقاطع باید به آن توجه کرد، زیرا حجم ممکن است به خوبی اعتبار یک سیگنال را تایید یا رد کند.