در این مقاله به توضیح تفاوت صرافی متمرکز و غیرمتمرکز میپردازیم و بررسی میکنیم که صرافیهای غیرمتمرکز چه خصوصیاتی دارند و چگونه کار میکنند.

صرافی غیرمتمرکز (DEX) چیست و چگونه کار می کند؟

صرافی غیرمتمرکز، که به نام DEX نیز شناخته میشوند، بازارهای همتا به همتا (P2P) هستند که در آن معاملهگران ارزهای دیجیتال مستقیماً بدون واگذاری مدیریت وجوه خود به یک واسطه یا متولی معاملات را انجام میدهند. این تراکنشها از طریق استفاده از توافقنامههای خوداجرایی که با کد نوشته شدهاند (قراردادهای هوشمند) صورت میگیرند.

DEXها برای حذف الزام هر مرجعی برای نظارت و مجوز دادن به معاملات انجام شده در یک صرافی خاص ایجاد شدند. صرافی غیرمتمرکز امکان معاملات همتا به همتا (P2P) ارزهای دیجیتال را فراهم میکنند. همتا به همتا به بازاری اطلاق می شود که خریداران و فروشندگان ارزهای دیجیتال را به طور مستقیم و بدون واسطه به هم مرتبط می کند. هنگام استفاده از صرافی های غیرمتمرکز کاربران کنترل کلیدهای خصوصی کیف پول خود را حفظ می کنند. کلید خصوصی نوعی رمزگذاری پیشرفته است که کاربران را قادر می سازد به ارزهای دیجیتال خود دسترسی داشته باشند. کاربران می توانند بلافاصله پس از ورود به DEX با کلید خصوصی خود به موجودی رمزارزهای خود دسترسی پیدا کنند. آنها نیازی به ارائه اطلاعات شخصی مانند نام و آدرس ندارند، این ویژگی برای افرادی که به حریم خصوصی خود خیلی اهمیت میدهند، عالی است.

نوآوریهایی که مشکلات مربوط به نقدینگی را حل میکردند، مانند بازارسازان خودکار، به جذب کاربران به فضای امور مالی غیرمتمرکز (DeFi) کمک کردند و تا حد زیادی به رشد آن کمک کردند. جمعآوریکنندههای DEX و افزونههای کیف پول با بهینهسازی قیمتهای توکن، کارمزد مبادله و لغزش قیمت (اسلیپیج)، به رشد پلتفرمهای غیرمتمرکز دامن زدند، و همگی در عین حال نرخ بهتری را برای کاربران ارائه کردند.

صرافی های غیرمتمرکز چیست؟

صرافی های غیرمتمرکز به قراردادهای هوشمند متکی هستند تا به معامله گران اجازه دهند بدون واسطه، سفارشات را اجرا کنند. از سوی دیگر، صرافی های متمرکز توسط یک سازمان متمرکز مانند بانکی مدیریت می شوند که با ارائه خدمات مالی به دنبال کسب سود هستند.

خدمات ارائه شده توسط یک صرافی متمرکز را می توان با خدمات ارائه شده توسط یک بانک مقایسه کرد. بانک وجوه مشتریان خود را ایمن نگه می دارد و خدمات امنیتی و نظارتی را ارائه می دهد که افراد نمی توانند به طور مستقل ارائه دهند و جابجایی وجوه را آسان تر می کند.

صرافی های غیرمتمرکز محبوب بر روی بلاک چین های پیشرو ساخته شده اند که از قراردادهای هوشمند پشتیبانی می کنند. آنها بر روی پروتکل های لایه-یک ساخته شده اند، به این معنی که مستقیماً روی بلاک چین ساخته شده اند. محبوب ترین DEX ها بر روی بلاک چین اتریوم ساخته شده اند.

صرافی غیرمتمرکز (DEX) چگونه کار می کنند؟

از آنجایی که صرافیهای غیرمتمرکز بر روی شبکههای بلاکچین ساخته میشوند که از قراردادهای هوشمند پشتیبانی میکنند و کاربران در آن وجوه خود را نگه میدارند، هر معامله شامل کارمزد تراکنش میشود. در اصل، معامله گران برای استفاده از صرافی غیرمتمرکز با قراردادهای هوشمند در بلاکچین تعامل دارند.

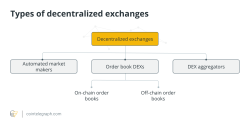

سه نوع اصلی از صرافیهای غیرمتمرکز وجود دارد: بازارسازان خودکار (AMM)، صرافیهای غیرمتمرکز مبتنی بر اردر بوک و صرافیهای غیرمتمرکز تجمیع کننده نقدینگی. همه آنها به کاربران اجازه می دهند تا از طریق قراردادهای هوشمند خود مستقیماً با یکدیگر معامله کنند. اولین صرافی های غیرمتمرکز از همان نوع اردربوک مشابه صرافی های متمرکز استفاده می کردند.

بازارسازان خودکار (AMM)

یک سیستم بازارساز خودکار (AMM) که بر قراردادهای هوشمند متکی است برای حل مشکل نقدینگی ایجاد شد. ایجاد این صرافیها تا حدی از مقاله ویتالیک بوترین، بنیانگذار اتریوم در مورد صرافیهای غیرمتمرکز، الهام گرفته شده است، که نحوه انجام معاملات در بلاک چین را با استفاده از قراردادهای دارای توکن شرح میدهد.

این AMM ها به خدمات مبتنی بر بلاک چین متکی هستند که اطلاعاتی را از صرافی ها و دیگر پلتفرم ها برای تعیین قیمت دارایی های معامله شده به نام اوراکل های بلاک چین ارائه می دهند. قراردادهای هوشمند این صرافیهای غیرمتمرکز، بهجای تطبیق سفارشهای خرید و فروش، از مجموعههای داراییهای از پیش تأمینشده به نام استخر نقدینگی استفاده میکنند.

استخرها توسط کاربران دیگری تامین میشوند که پس از آن مستحق کارمزد تراکنشهایی هستند که پروتکل برای اجرای معاملات روی آن جفت ارز دریافت میکند. این ارائه دهندگان نقدینگی باید ارزشی معادل از هر دارایی را در جفت معاملاتی سپرده گذاری کنند تا سود دارایی های ارز دیجیتال خود را به دست آورند، فرآیندی که به عنوان استخراج نقدینگی شناخته می شود. اگر آنها تلاش کنند که یک دارایی بیش از دیگری سپرده گذاری کنند، قرارداد هوشمند پشت استخر معامله را باطل می کند.

استفاده از استخرهای نقدینگی به معاملهگران اجازه میدهد تا سفارشها را اجرا کنند یا به روشی بدون نیاز به مجوز و بدون نیاز به اعتماد سود کسب کنند. این صرافیها اغلب بر اساس میزان وجوه قفل شده در قراردادهای هوشمندشان به نام ارزش کل قفل شده (TVL) رتبهبندی میشوند، زیرا مدل AMM زمانی که نقدینگی کافی وجود ندارد یک جنبه منفی دارد: لغزش قیمت (اسلیپیج).

لغزش قیمت زمانی اتفاق میافتد که کمبود نقدینگی در پلتفرم باعث میشود خریدار قیمتهای بالاتر از بازار را برای سفارش خود بپردازد و سفارشهای بزرگتر با لغزش بیشتری مواجه شوند. کمبود نقدینگی میتواند معاملهگران بزرگ را از استفاده از این پلتفرمها منصرف کند، زیرا سفارشهای بزرگ احتمالاً بدون نقدینگی عمیق دچار لغزش قیمت خواهند شد.

ارائه دهندگان نقدینگی همچنین با خطرات مختلفی از جمله زیان ناپایدار (Impermanet Loss) روبرو هستند که نتیجه مستقیم سپرده گذاری دو دارایی برای یک جفت معاملاتی خاص است. زمانی که یکی از این دارایی ها نوسانات بیشتری نسبت به دیگری دارد، معاملات در صرافی می تواند مقدار یک دارایی در استخر نقدینگی را کاهش دهد.

اگر قیمت یک دارایی با نوسان بالا افزایش یابد در حالی که مقدار نقدینگی نگهداری شده توسط ارائه دهندگان کاهش یابد، ارائه دهندگان نقدینگی متحمل زیان ناپایدار می شوند. این زیان ناپایدار است زیرا قیمت دارایی همچنان می تواند به سمت بالا حرکت کند و معاملات در صرافی می تواند نسبت جفت را متعادل کند. نسبت جفت، نسبت هر دارایی نگهداری شده در استخر نقدینگی را توصیف می کند. علاوه بر این، کارمزدهای جمعآوریشده از معاملات میتواند زیان را در طول زمان جبران کند.

صرافی های مبتنی بر اردربوک

دفترچه سفارش ها (OrderBook) یا اردربوک، سوابق تمام سفارشهای باز برای خرید و فروش داراییها را برای جفت داراییهای خاص را جمعآوری میکنند. سفارش های خرید نشان می دهد که یک معامله گر مایل به خرید یا پیشنهاد برای یک دارایی با قیمتی خاص است، در حالی که سفارش های فروش نشان می دهد که یک معامله گر آماده است تا قیمت خاصی را برای دارایی مورد بررسی بفروشد یا درخواست کند. اختلاف بین این قیمت ها عمق اردربوک و قیمت بازار جفت ارز را در صرافی را تعیین می کند.

صرافی های غیرمتمرکز مبتنی بر اردربوک دارای دو نوع هستند: اردربوک های روی زنجیره و اردربوکهای خارج از زنجیره. صرافی های غیرمتمرکزی که از اردربوکها استفاده میکنند، اغلب اطلاعات سفارش باز را در زنجیره نگه میدارند، در حالی که وجوه کاربران در کیف پولهایشان باقی میماند. این مبادلات ممکن است به معاملهگران اجازه دهد تا با استفاده از وجوهی که از وامدهندگان در پلتفرم خود وام گرفتهاند، از موقعیتهای خود استفاده کنند. معاملات اهرمی پتانسیل درآمد یک معامله را افزایش می دهد، اما خطر انحلال را نیز افزایش می دهد زیرا اندازه موقعیت را با وجوه قرض گرفته شده افزایش می دهد.

با این حال، پلتفرمهای صرافی های غیرمتمرکز که اردربوکهای خود را خارج از بلاکچین نگه میدارند، فقط معاملات را در بلاک چین انجام میدهند تا مزایای صرافیهای متمرکز را برای معاملهگران به ارمغان بیاورند. استفاده از اردربوکهای خارج از زنجیره به صرافی ها کمک می کند تا هزینه ها را کاهش دهند و سرعت را افزایش دهند تا تضمین کنند که معاملات با قیمت های مورد نظر کاربران انجام می شود.

برای ارائه گزینه های معاملاتی اهرمی، این صرافی ها همچنین به کاربران اجازه می دهند وجوه خود را به سایر معامله گران قرض دهند. وجوه وام داده شده در طول زمان سود دریافت می کنند و توسط مکانیسم انحلال صرافی تضمین می شوند و تضمین می کند که وام دهندگان حتی اگر معامله گران موقعیت خود را از دست بدهند و لیکوئید شوند، پرداخت می شوند.

ذکر این نکته ضروری است که صرافیهای غیرمتمرکز مبتنی بر اردربوک اغلب از مشکلات نقدینگی رنج می برند. از آنجایی که آنها اساساً با صرافیهای متمرکز رقابت میکنند و به دلیل آنچه که برای انجام تراکنشهای زنجیرهای پرداخت میشود، هزینههای اضافی متحمل میشوند، معاملهگران معمولاً به پلتفرمهای متمرکز پایبند هستند. در حالی که صرافیهای غیرمتمرکز مبتنی بر اردربوک خارج از زنجیره این هزینه ها را کاهش می دهند، خطرات مربوط به قراردادهای هوشمند به دلیل نیاز به سپرده گذاری وجوه در آنها ایجاد می شود.

صرافیهای غیرمتمرکز تجمیع کننده نقدینگی

صرافیهای غیرمتمرکز تجمیع کننده نقدینگی از چندین پروتکل و مکانیسم مختلف برای حل مشکلات مرتبط با نقدینگی استفاده می کنند. این پلتفرمها اساسا نقدینگی را از چندین DEX جمعآوری میکنند تا لغزش قیمت در سفارشهای بزرگ را به حداقل برسانند، کارمزد سوآپ و قیمت توکن را بهینه کنند و بهترین قیمت ممکن را در کوتاهترین زمان ممکن به معاملهگران ارائه دهند.

محافظت از کاربران در برابر اثر قیمت گذاری و کاهش احتمال تراکنش های ناموفق دو هدف مهم دیگر صرافیهای غیرمتمرکز تجمیع کننده نقدینگی است. برخی از صرافیهای غیرمتمرکز تجمیع کننده نقدینگی نیز از نقدینگی پلتفرمهای متمرکز استفاده میکنند تا تجربه بهتری را به کاربران ارائه دهند.

نحوه استفاده از صرافی های غیرمتمرکز

استفاده از یک صرافی غیرمتمرکز شامل فرآیند ثبتنام نمیشود، زیرا برای تعامل با این پلتفرمها حتی به آدرس ایمیل نیاز ندارید. در عوض، معامله گران به یک کیف پول سازگار با قراردادهای هوشمند در شبکه صرافی نیاز دارند. هر کسی که تلفن هوشمند و اتصال اینترنت دارد می تواند از خدمات مالی ارائه شده توسط صرافیهای غیرمتمرکز بهره مند شود.

برای استفاده از صرافیهای غیرمتمرکز، اولین قدم این است که تصمیم بگیرید که کاربر می خواهد از کدام شبکه استفاده کند، زیرا هر معامله مستلزم کارمزد تراکنش خواهد بود. مورد بعدی این است که یک کیف پول سازگار با شبکه انتخاب شده انتخاب کنید و آن را با توکن اصلی آن تامین کنید. توکن بومی توکنی است که برای پرداخت هزینه تراکنش در یک شبکه خاص استفاده می شود.

اکتنشن های کیف پول که به کاربران اجازه می دهد مستقیماً در مرورگرهای خود به وجوه خود دسترسی داشته باشند، تعامل با برنامه های غیرمتمرکز مانند برنامههای غیرمتمرکز (DApps) را آسان می کند. اینها مانند هر برنامه افزودنی دیگری نصب می شوند و از کاربران می خواهند که کیف پول موجود را از طریق کلید خصوصی وارد کنند یا یک کیف جدید ایجاد کنند.

مزایای استفاده از صرافیهای غیرمتمرکز

معامله در صرافی های غیرمتمرکز می تواند گران باشد، به خصوص اگر کارمزد تراکنش های شبکه در هنگام انجام معاملات بالا باشد. با این وجود، استفاده از پلتفرم های صرافی غیرمتمرکز مزایای بی شماری دارد.

در دسترس بودن رمز

صرافیهای متمرکز باید بهصورت جداگانه توکنها را بررسی کنند و قبل از فهرست کردن، از مطابقت آنها با مقررات محلی اطمینان حاصل کنند. صرافیهای غیرمتمرکز میتوانند شامل هر توکنی باشد که بر روی بلاک چین ساخته شده است، به این معنی که پروژههای جدید احتمالاً قبل از در دسترس قرار گرفتن در صرافی های متمرکز، در این صرافیها فهرست میشوند.

در حالی که این می تواند به این معنی باشد که معامله گران می توانند در اولین فرصت ممکن در پروژه ها وارد شوند، همچنین به این معنی است که انواع توکن های کلاهبرداری در صرافیهای غیرمتمرکز لیست شده اند. پروژه های اسکم کریپتویی زمانی اتفاق میافتد که تیم پشت پروژه، توکنهایی را که برای تامین نقدینگی استفاده میشود در استخرهای این صرافیها هنگامی که قیمت آنها بالا میرود، تخلیه میکند و فروش سایر معاملات را غیرممکن میکند.

ناشناس بودن

هنگامی که کاربران یک ارز دیجیتال را با ارز دیگری مبادله می کنند، ناشناس بودن آنها در صرافی غیرمتمرکز حفظ می شود. برخلاف صرافیهای متمرکز، کاربران نیازی به گذراندن فرآیند شناسایی استاندارد به نام احراز هویت مشتریان (KYC) ندارند. فرآیندهای KYC شامل جمع آوری اطلاعات شخصی معامله گران، از جمله نام قانونی کامل آنها و عکسی از مدرک شناسایی صادر شده توسط دولت است.

کاهش خطرات امنیتی

کاربران باتجربه ارزهای دیجیتال که سرمایه خود را حفظ می کنند با استفاده از صرافی غیرمتمرکز در معرض خطر هک شدن قرار ندارند، زیرا این صرافی ها وجوه کاربران را کنترل نمی کنند. در عوض، معاملهگران از وجوه خود محافظت میکنند و تنها زمانی با صرافی تعامل میکنند که بخواهند این کار را انجام دهند. اگر پلتفرم هک شود، تنها ارائه دهندگان نقدینگی ممکن است در خطر باشند.

کاهش ریسک طرف مقابل

ریسک طرف مقابل زمانی اتفاق میافتد که طرف دیگر درگیر در معامله، بخشی از معامله را انجام ندهد و تعهدات قراردادی خود را نپذیرد. از آنجایی که صرافی های غیرمتمرکز بدون واسطه و بر اساس قراردادهای هوشمند کار می کنند، این ریسک حذف می شود.

برای اطمینان از اینکه هیچ خطر دیگری در هنگام استفاده از DEX ایجاد نمیشود، کاربران میتوانند به سرعت جستجوی وب انجام دهند تا دریابند آیا قراردادهای هوشمند صرافی حسابرسی شدهاند یا خیر و میتوانند بر اساس تجربه معاملهگران دیگر تصمیم بگیرند.

معایب استفاده از صرافی غیرمتمرکز

با وجود مزایای فوق، معایب مختلفی در صرافیهای غیرمتمرکز وجود دارد، از جمله کمبود دانش فنی مورد نیاز برای تعامل با این صرافیها، میزان آسیبپذیریهای قرارداد هوشمند و فهرستهای توکن بررسی نشده.

دانش خاصی مورد نیاز است

صرافیهای غیرمتمرکز با استفاده از کیف پول های رمزارزی که می توانند با قراردادهای هوشمند تعامل داشته باشند، قابل دسترسی هستند. کاربران نه تنها باید نحوه استفاده از این کیف پول ها را بدانند، بلکه باید مفاهیم مرتبط با امنیت مرتبط با ایمن نگه داشتن وجوه خود را نیز درک کنند.

این کیف پول ها باید با توکن های مناسب برای هر شبکه تامین شوند. بدون توکن اصلی شبکه، سایر وجوه ممکن است گیر کنند، زیرا معامله گر نمی تواند هزینه مورد نیاز برای انتقال آنها را بپردازد. برای انتخاب کیف پول و تامین مالی آن با توکن های صحیح، دانش خاصی لازم است.

علاوه بر این، اجتناب از لغزش قیمت (اسلیپیج) می تواند حتی برای سرمایه گذاران باتجربه چالش برانگیز باشد، یا حتی در هنگام خرید توکن هایی با نقدینگی کمتر، تقریبا غیرممکن است. اغلب، تحمل لغزش در سیستم عامل های صرافی های غیرمتمرکز باید به صورت دستی برای سفارشات تنظیم شود. علاوه بر این، تنظیم لغزش قیمت می تواند فنی باشد و برخی از کاربران ممکن است به طور کامل معنی آن را درک نکنند.

آسیب پذیری های قرارداد هوشمند

قراردادهای هوشمند در بلاک چینهایی مانند اتریوم به صورت عمومی در دسترس هستند و هر کسی میتواند کد خود را بررسی کند. علاوه بر این، قراردادهای هوشمند صرافیهای غیرمتمرکز بزرگ توسط شرکتهای معتبر حسابرسی میشوند که به امنیت کد کمک میکنند.

اشتباه کردن، کار انسان است. بنابراین، باگهایی که میتواند شبکه را در معرض هک قرار دهد همچنان میتوانند ممیزیهای گذشته و سایر بررسیهای کد را از بین ببرند.

فهرست شدن توکنهای بررسی نشده

هر کسی میتواند یک توکن جدید را در یک صرافی غیرمتمرکز فهرست کند و با جفت کردن آن با سکههای دیگر، نقدینگی را فراهم کند. این میتواند سرمایهگذاران را مستعد کلاهبرداریهایی کند که باعث میشود آنها باور کنند که توکن متفاوتی میخرند.

البته قبل از خرید، معاملهگران میتوانند با خواندن وایت پیپر پروژه، بررسی تیم در رسانههای اجتماعی و جستجوی ممیزیهای احتمالی در پروژه، سعی کنند تا حد ممکن اطلاعات بیشتری در مورد یک توکن به دست آورند. این نوع دقت به جلوگیری از کلاهبرداری های رایج که در آن بازیگران مخرب از کاربران بی خبر سوء استفاده می کنند، کمک می کند.

صرافیهای غیرمتمرکز همچنان در حال تکامل هستند

اولین صرافی های غیرمتمرکز در سال 2014 ظاهر شدند، اما این پلتفرم ها تنها زمانی محبوب شدند که خدمات مالی غیرمتمرکز ساخته شده بر روی بلاک چین مورد توجه قرار گرفت و فناوری AMM به حل مشکلات نقدینگی که قبلاً صرافیهای غیرمتمرکز با آن مواجه بودند کمک کرد.

برای این پلتفرمها اجرای احراز هویت مشتریان و قوانین ضدپولشویی سخت است، زیرا هیچ نهاد مرکزی وجود ندارد که نوع اطلاعاتی را که بهطور سنتی به پلتفرمهای متمرکز ارسال میشد تأیید کند. با این وجود ممکن است تنظیمکنندهها تلاش کنند این بررسیها را بر روی پلتفرمهای غیرمتمرکز اجرا کنند.

امروزه صرافی های غیرمتمرکز مانند یونی سواپ و پنکیک سواپ و.. به کاربران این امکان را می دهند که وام بگیرند تا از موقعیت های خود استفاده کنند، وجوه قرض دهند تا به طور منفعلانه سود به دست آورند، یا نقدینگی را برای جمع آوری کارمزد معاملات در اختیار صرافی غیرمتمرکز قرار دهند.

از آنجایی که این پلتفرم ها بر اساس قراردادهای هوشمند ساخته شده اند، ممکن است در آینده موارد استفاده بیشتری ایجاد شود. وام های سریع که به وام های گرفته شده و بازپرداخت شده در یک تراکنش اشاره دارد، نمونه ای از این است که چگونه نوآوری در فضای مالی غیرمتمرکز می تواند محصولات و خدماتی را ایجاد کند که قبلاً امکان پذیر نبود.

برای مطالعه اخبار مرتبط با رمزارزها در ایران و جهان، وبلاگ و کانال خبری ما را دنبال کنید. همچنین میتوانید برای بررسی قیمت ارز دیجیتال و خرید بایننس کوین به وبسایت صرافی ارزینجا مراجعه فرمائید.